코스닥 상장 공모주 아이엠티는 차세대 반도체 공정 장비 선도기업으로 HBM 고대역폭메모리, EU 극자외선 등 반도체 핵심 시장을 적극 공략하겠다는 포부와 함께 상장 예정입니다.

2020년 설립된 반도체 장비업체이며 레이저와 이산화탄소를 활용하여 건식 세정 장비 사업과 국내 유일의 EU 극자외선 마스크 레이저 베이킹 장비 사업을 주력으로 하며 HBM 경쟁력의 일부인 세정장비를 주요 메모리 고객사와 공동 개발을 하고 있으며 내년 양산 공정에 적용할 예정이기에 이에 따른 성장이 기대되고 있습니다.

주간사 : 유안타증권 청약당일 계좌개설, 유진증권 청약전일 계좌개설

공모일정 : 2023.09.18 (월) ~ 09.19 (화)

환불일 : 2023.09.21 (목)

상장일 : 2023.10.10 (화)

공모주 아이엠티 정보

공모가 : 14,000원

시가총액 : 1,102억 원

공모금액 : 221억 원

일반 청약금액 : 55억 원

구주매출비율 : 0%

최소 청약증거금 : 70,000원 (10주 청약기준)

균등배정비율 : 50%

과거 매력지수 80점대 비슷한 종목 : 마녀공장, 자람테크놀로지, 제노코, 원준, 넥스트칩

반도체 세정 장비 아이엠티 기업

2020년부터 2022년까지의 매출액은 꾸준히 성장해 2022년에는 약 107억 원의 매출액을 달성했습니다. 2022년에 약 2.5억 원의 영업이익을 기록했으며 영업 적자를 벗어났지만 여전히 당기순손실이 발생하고 있습니다.

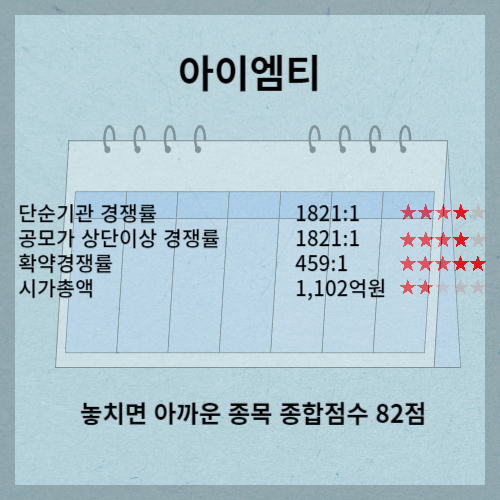

단순기관 경쟁률과 공모가 상단이상 경쟁률 모두 높은 편으로 나타났으며 총 1,821개의 기업 모두가 희망 공모가 상단 이상 가격으로 수요예측에 참여했습니다. 공모가는 희망 공모가 상단 가격보다 16% 높은 14,000원으로 산정되었으며 의무보유확약 비율은 약 22%입니다.

주요 장비의 발주가 안정적으로 발생될 것으로 예상되는 2025년의 추정 단기순이익인 약 125억 원에 연할인을 25%와 6개의 유사기업 (파크시스템스, 한미반도체, 프로텍, 코세스, 제너셈, 넥스틴)의 평균 PER 21.95배를 적용하여 주당 평가가액을 20,013원을 산출하였고 공모가는 이에 약 30% 할인된 가격으로 산정되었습니다.

관련기사

삼성전기 첨단패키징 주목, 미래 HBM 시대 대세될 것

아이엠티 기업은 IPO를 통한 공모자금을 각 고객사의 공정별 맞춤 장비를 개발하기 위한 설비를 고도화하고 우수한 연구개발 인력 확대에 투입할 계획이며 반도체뿐만 아니라 2차 전지 분야로 사업영역을 넓혀 성장세를 이어간다는 목표입니다.

위 내용은 신뢰할 수 있다고 판단되는 자료를 바탕으로 작성되었지만 투자의 절대적 지표는 아니며 참고자료로 활용되기를 원하며 투자 판단 및 결정에 따라 투자 결과는 투자자에 귀속됩니다.

'주식정보' 카테고리의 다른 글

| 알면 쓸모 있는 공모주 청약 용어 및 신청 방법 (0) | 2023.09.20 |

|---|---|

| 감성코퍼레이션 중국 단체 관광 재개 수혜주 및 해외 진출 모멘텀 (0) | 2023.09.17 |

| 공모주 인플루언서 플랫폼 전문기업 레뷰코퍼레이션 수요예측 (0) | 2023.09.10 |

| 삼성전자 주가 HBM 경쟁력은 첨단 패키징 기술 격차 (0) | 2023.09.10 |

| 2023년 하반기 주도주 스몰캡 유망종목 (기가비스, 성광벤드) (2) | 2023.09.08 |

댓글